スポンサーリンク

親御さんが60歳を超えると、老後を考え始めましょう。今はまだいいですが、10年後、20年後を考えると、年金だけで悠々自適という家庭は少ないはずです。なぜなら今の高齢者は高度成長やバブルを経験しているため金銭感覚が若者よりも緩く、浪費をする傾向にあるからです。 こちらでは親御さんの節約術についてお伝えします。

損益表を作る準備

節約する気持ちは大事ですが、その前にやることがあります。現在いくらの収入と支出があって、いくらの資産を持っているかを把握することです。

おそらく親御さんはざっくりとは把握しているでしょうが、詳細な一覧表などにはしていないと思いますので、まずは見える化から始めましょう。

ここで障壁になるのが、親御さんの反対です。

- お前が金額を知っておく必要はない

- 教えたくない

- 親の言うことを聞け

など、言い方や理由はさまざまですが、親御さんからするとお金を取られるんじゃないかという恐怖心も無きにしもあらず、十中八九反対にあうでしょう。しかしここを突破しないことには見える化はできません。なんとか説得しましょう。説得の方法はいろいろありますが、以下のような流れ(論理)で説得をすると、比較的合意してもらいやすいようです。

- 平均寿命が伸びているので長生きするほどお金がいる時代になっている

- 病気をしてもお金がかかるし、今後医療費負担が上る可能性もある(現在の日本の医療費は年間50兆円で国家予算とほぼ同等の額です)

- 年金の収入だけでは働いていたときのような暮らしをしようとすると退職金を食いつぶすしかないはず(共働き夫婦で厚生年金と国民年金双方を受け取っていたとしても、年収は300万円~400万円ほどです)

- 親には健康で長生きをしてほしい

- 場合によっては自分たちからも仕送りをする必要があるかもしれない

- だから、将来どういうお金の計画を立てればよいのかを知るために、現在持っている預金、収入、支出を教えてほしい

1回で合意することはなかなか難しいでしょうから、何回か膝を付け合わせて話すなどして合意を取りましょう。そこがまずスタートラインです。

月単位で収入と支出を明らかにする

まずエクセルを用意してください。もしエクセルが使えないという方は、これを期にエクセルを使えるようになりましょう。

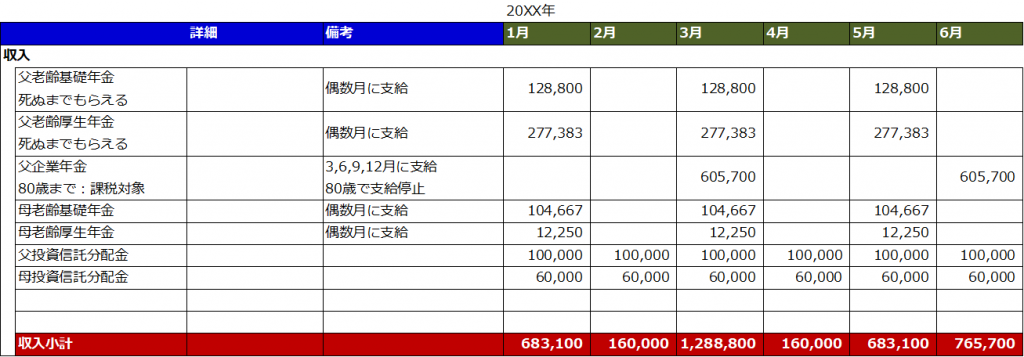

エクセルの縦軸に収入と支出の項目を作り、横軸に1月~12月までを記入します。リタイアしたあとの親御さんの収入源は主に国民年金と厚生年金ですが、他に収入源があればそれも加えます。以下のような感じです。私の両親は、初めて損益表を作った当時、分配金がもらえる投資信託を保有していたのでその文の分配金が入っています(長期的に見てマイナスになると判断したので後に解約しました)

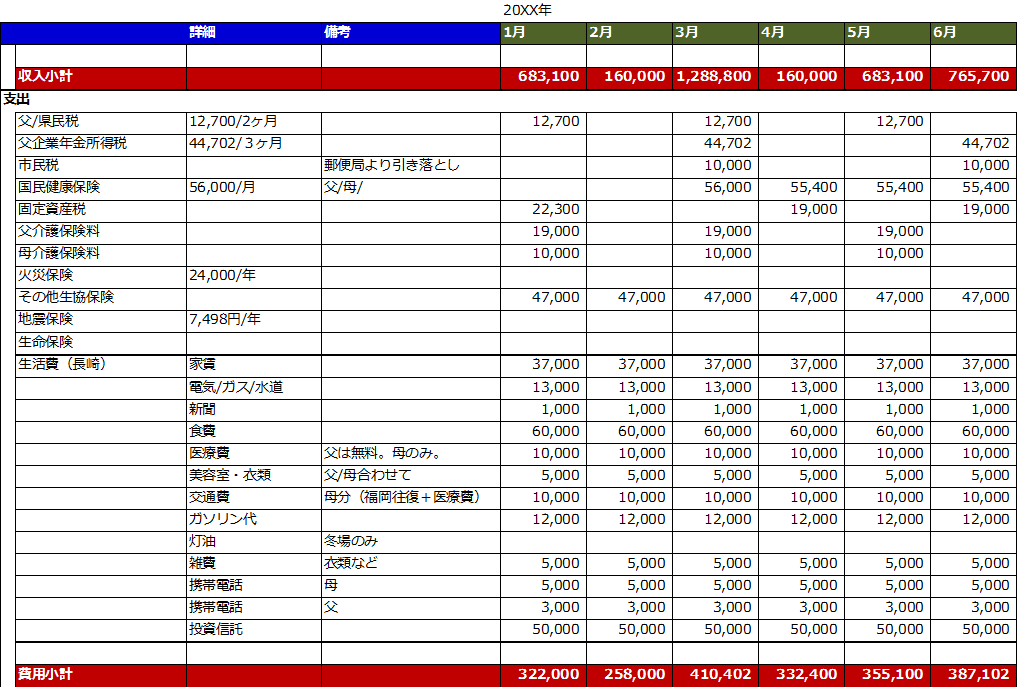

そして今度は、収入の下に支出を加えます。問題は支出です。支出の項目はさることながら、その金額を把握していないケースがほとんどだからです。支出の項目はざっくりいうと以下のような感じですが、ご家庭によって内容はかなりばらつきが出ますし、特殊な支出項目もあると思いますので、それはどんどん表に追加してください。

- 市民税、県民税

- 年金所得税(企業年金の場合)

- 国民健康保険

- 固定資産税(持ち家の場合)

- 家賃(借家の場合)

- 修繕積立金(分譲マンションの場合)

- 住宅ローン(残っている場合)

- 介護保険料(父母双方)

- 火災保険・地震保険・生命保険

- 水道光熱費(電気・ガス・水道)

- 新聞代

- 食費

- 医療費

- 美容院等

- 交通費

- 通信費(主に携帯電話)

細かくても根気強く費用を明らかにしていってください。親御さんが家計簿をつけていればよいですが、つけていなければ、たとえば食費であれば1日2名で2000円と想定して30日で60,000円と算定するなど、ある程度推定して算出しましょう。わからない項目があってもざっくりでよいので埋めていくことが大事です。

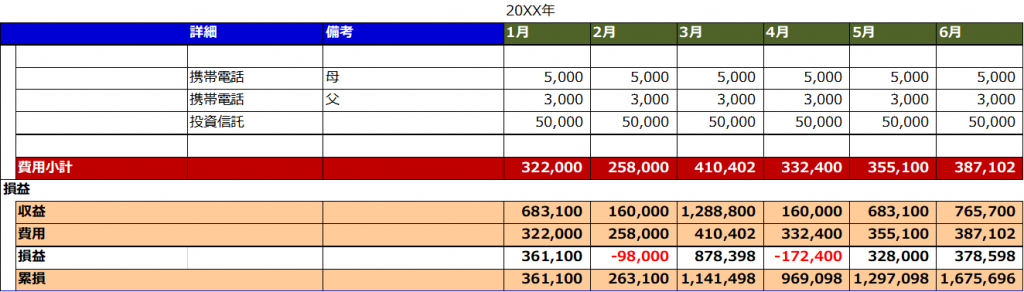

ここまでで収入と支出の合計がでました。そうしたら、月単位の損益(収入-支出)と累損(損益の累積)を算出しましょう。累損は、前月の累損に当月の損益をプラスすれば算出できます。

累損が年間でいくらになっているかを見ることで、年間で見てプラスなのかマイナスなのかがわかります。

年(親が100歳を超えるまで)の損益表を作る

ここまで算出できたら、年間の収入・支出・損益が明らかになっていると思います。今度は、その金額をもとに、年単位の損益表を作成しなければいけません。月単位の損益表でも大変だったのに年単位になると全く手が付かない気になってしまうかもしれませんが、ここからが本番ですので気合を入れ直して取り組みましょう。

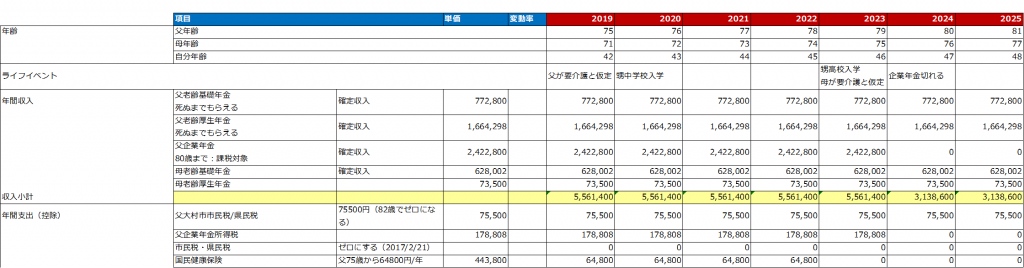

要領は月単位の損益表と同じで、縦軸に収入・支出、横軸に今度は年を入れます。そしてもう一つ大事なのが、縦軸に親御さんとご自身の年齢、そしてライフイベントというのを追加することです。将来どのようなことが待ち受けているかわかりませんが、推定でも良いのでライフイベントを入れておくことが重要です。私の場合は、甥がいますので甥がいつ中学・高校・大学・就職と進んでいくか。加えて、あくまで想定ですが親がいつ要介護になるのか、そしていつ死ぬのか。なぜこれを入れておくかというと、ライフイベントで支出に変動が出るからです。

私の場合、父親の企業年金が80歳で切れます。つまり、父親が81歳になる2025年には、現在より年間収入が250万ほど減ってしまうことを示しています。さらに、甥が高校・大学に進むことを考えるとその補助を申し出る可能性もありますからその際にどのくらい支出があるかをざっくり計算して記入しておきます。要介護になれば、介護にかかる費用を調べて記入しておきます。老人ホームに入るのと自宅介護ではまた金額は変わってくるでしょうがざっくりで良いので算出することが大事です。

このように、毎月の積み重ねの年間支出に加え、ライフイベントごとの支出も想定でもいいので記録しておく必要があるのです。変動要素が大きいものはあとから変更して総額の見直しができるように色付けや印付をしておくと良いでしょう。

最終的には、親が100歳になった時点の累損がいくらになるかを算出します。これがプラスいくらなのか、マイナスいくらなのかによって、今後取る対策が変わってきます。私が想像するに、多くのご家庭ではこの累損はマイナスになっていると思います。最初にご説明したとおり、サラリーマン時代と同じ生活習慣で消費を続けていると、年金を食いつぶすしかなくなるからです。

家計を延命する節約の方法は?

ここまででやっと将来にわたってどのようなお金の流れになるかが見える化できました。ここからは、どう節約していくかを考えましょう。

固定費と変動費に分ける

最初に、費用項目を固定費と変動費に分けましょう。ここでは財務会計理論上の固定費と変動費というわけではなく、毎年必ず定額でかかってしまう費用のことを固定費、それ以外を変動費として考えます。

たとえば、税金や介護保険料の支払い、国民健康保険などは有無を言わさず取られますので固定費になります。また、家賃なども固定費と考えて良いでしょう。

一方、食費や水道光熱費、娯楽費などは変動費と考えます。

固定費で思い切って削っていいものは削る

どこから手を付けるかですが、実は一番削減効果が大きいのが固定費なのです。減らせるはずがないと思っていたものが減らせるのであれば効果は大きいですよね。

たとえば家賃。家賃を減らすためには住み替えるしかありません。現在住んでいるところより安いアパートなどを探してそこに移り住めば、家賃は削減できます。仮に毎月7万円のマンションに住んでいたのを毎月4万円のアパートぐらしに変えた場合、3万円×12ヶ月で年間36万円の削減になります。例えばこれが20年積み重なると、720万円の削減です。かなり大きいですよね。

引っ越し代や敷金礼金および仲介手数料などもかかってきて、一時的には支出は増えますが、長期的に見ると削減効果のほうが大きいのはおわかりになるかと思います。

変動費の中で金額が大きいものから削減方法を競技する

固定費の中で削減できる項目はそこまで多くないはず。というわけで最後に変動費に手を付けます。こちらも、金額の大きいもの、つまり削減効果の大きいものから手を付けるようにしましょう。私の経験論ですが、変動費の中で一番大きな額を占めるのは食費です。ずっと自炊をしているのなら別ですが、高齢者夫婦二人で外食やカフェにでかけたりすることは、リタイア前よりも増えていると想定します。ですから、なるべく自炊をすることで食費の割合を減らしていきましょう。

このとき大事なのが、「年間の目標額を定める」ことです。ただ単に「節約して!」だとどこまで何を頑張ればよいのかわかりません。たとえば、現在夫婦2名で食費が月に8万円かかっているとしたら、1ヶ月30日として1日2700円程度です。1色1000円弱夫婦でかけていることになります。これを高いと思うかやすいと思うかは、読んでくださっている方の感覚次第ですが、私は多いと思います。高齢者ですから、そこまで食事の量は必要ありません。ですから、自炊をするにしても大量に買い込む必要もないはずです。それらを勘案して、1日あたり大体いくらかをざっくり弾き出して、食費は月にいくらまで、と決めましょう。

ちなみに私は40代で妻と二人暮らしですが、食費は4万円いかないように調整をしています。

以上のように

- 年間損益表で見える化

- 長期損益表でイベントも含めて損益の見える化

- 固定費・変動費に分けて削減計画を立てる

- 削減計画後の有りたい姿の損益表を作る

- 実行する

というプランで行えば、節約は可能です。しかし、ここに書いたのはあくまで計画フェーズ。実行するとなると、必ず意図しない出費などが出てきます。大事なのはそこで一喜一憂するのではなくて、長期的な目線で見たときにその出費は許容範囲なのかそうでないのかを判断することです。

親御さんは年をとるほどに判断力が鈍ります。ですから、子供である私たちの世代が親の出費を管理しても良いかもしれません。

この損益管理は、いずれ訪れる相続の際にも役に立ちます。ぜひ取り組んでみてください!

スポンサーリンク

コメント